在美国,银行贷款利率是影响许多华人移民和居民的重要因素。无论是购买房屋、投资创业还是其他财务需求,了解不同银行的贷款利率及其条件对于做出明智决策至关重要。本文将对比多家银行的贷款利率,帮助读者了解市场上不同贷款产品的优劣,以便更好地规划个人或家庭的财务未来。通过详细的分析和实用的建议,希望读者能够找到最适合自己的贷款方案。

美国中资银行贷款利率对比

在美国,对于许多华人移民和居民而言,银行贷款是一种重要的金融工具,无论是为了购房、教育还是创业。贷款利率是选择银行的关键因素之一。本文将对比中美银行的贷款利率,帮助您做出更明智的决定。

美国贷款利率的基本概念

在美国,贷款利率通常由市场情况、借款人信用评分和贷款类型等多种因素决定。信用评分较高的借款人通常获得较低的贷款利率。此外,不同的贷款类型(如固定利率贷款和浮动利率贷款)也会对利率产生影响。理解这些基本概念有助于您更好地比较不同银行的贷款产品。

中资银行的贷款利率

中资银行在美国提供的贷款利率通常与美国本土银行相近,但可能会有一些特殊优势。例如,一些中资银行可能会提供双语服务,使华人客户更容易理解和办理贷款手续。此外,一些中资银行可能会根据客户的在中国的信用记录来调整贷款利率,这为许多新移民提供了便利。

美国本土银行的贷款利率

美国本土银行的贷款利率通常更加透明,且受美国联邦储备系统的监管。信用评分是决定贷款利率的主要因素之一,通常FICO评分越高,贷款利率越低。此外,美国本土银行可能提供更多的贷款产品选择,如房屋抵押贷款、汽车贷款和个人贷款等,满足不同客户的需求。

贷款利率的市场趋势

贷款利率受到多种宏观经济因素的影响,包括联邦基准利率、通货膨胀率和经济状况。了解这些趋势帮助您选择最佳的贷款时机。例如,在联邦基准利率较低时申请贷款,通常获得更低的利率。

贷款利率对比工具

为了方便您对比不同银行的贷款利率,以下是一些常用的在线工具和资源: – 贷款利率比较网站:如Bankrate和NerdWallet,这些网站提供了详细的贷款利率对比信息。 – 银行官方网站:许多银行在其网站上提供了贷款利率计算器,您输入相关信息来估算贷款利率。 – 本地信贷社:一些地方信贷社也可能提供有竞争力的贷款利率,特别是对于当地居民。

| 银行名称 | 贷款类型 | 最低利率(%) | 最高利率(%) |

|---|---|---|---|

| 中国银行 (美国) | 房屋抵押贷款 | 3.5 | 4.5 |

| 招商银行 (美国) | 汽车贷款 | 3.8 | 5.0 |

| 美国银行 | 个人贷款 | 4.0 | 6.5 |

| 花旗银行 | 房屋抵押贷款 | 3.7 | 4.8 |

| 富国银行 | 汽车贷款 | 4.2 | 5.5 |

公积金利率2024最新利率是多少?

2024年公积金利率最新信息

2024年,住房公积金贷款利率 保持稳定,具体如下:

– 五年以下(含五年):年利率为 2.75%

– 五年以上:年利率为 3.25%

这些利率适用于首次购房者,对于第二次或多次购房者可能有所不同。

2024年公积金利率的影响因素

2024年公积金利率受多种因素影响,包括但不限于以下几点:

- 宏观经济政策:中央政府和地方政策对公积金利率有直接影响。

- 市场利率变化:市场利率的波动也会影响公积金利率的调整。

- 购房需求:房地产市场的供需情况会对公积金利率产生影响,以平衡市场需求和供应。

如何利用公积金贷款购房

购房时利用公积金贷款享受较低的利率,以下是一些 实用建议:

- 了解资格条件:确保自己符合公积金贷款的资格条件,如连续缴纳公积金的年限等。

- 准备好必要文件:包括身份证明、收入证明、购房合同等,以加快审批过程。

- 咨询专业人士:在申请过程中,咨询房产经纪人或银行贷款顾问,以获取更多信息和帮助。

公积金利率调整的历史背景

了解公积金利率的历史调整有助于更好地理解当前的利率水平:

- 2020年以前:公积金利率相对较高,五年以下(含五年)为 3.00%,五年以上为 3.50%。

- 2021-2023年:为了刺激房地产市场,公积金利率逐渐下调,五年以下(含五年)调整为 2.75%,五年以上调整为 3.25%。

- 2024年现状:2024年继续保持这些利率水平,以支持首次购房者和改善住房条件的需求。

银行贷款利息如何计算?

银行贷款利息的计算方式取决于多种因素,包括贷款类型、本金金额、利率和贷款期限。常见的计算方法有单利和复利两种。单利是根据原始本金金额和固定利率计算利息,而复利则是在每个计息周期结束时将利息加入本金,之后的利息计算基于更新后的本金。银行贷款利息的具体计算方法会在贷款协议中明确指出,确保在签署前详细了解这些条款。

如何理解银行贷款的利息计算方式

理解银行贷款利息的计算方式对于管理财务至关重要。首先,了解单利和复利的区别是基础。单利计算相对简单,适用于短期贷款;复利则更适合长期贷款,因为利息会逐期累加。其次,确定贷款的利率类型,是固定利率还是浮动利率。固定利率在整个贷款期间保持不变,而浮动利率会根据市场情况调整。最后,考虑贷款期限,贷款时间越长,利息总额通常越高。

- 单利计算公式:利息 = 本金 × 年利率 × 时间

- 复利计算公式:期末金额 = 本金 × (1 + 年利率)期数

- 贷款利率类型:固定利率和浮动利率各有优缺点,根据个人需求选择适合的类型。

银行贷款利息的常见计算方法

银行贷款利息的计算方法多种多样,每种方法都有其特点。最常见的方法包括等额本息还款法和等额本金还款法。等额本息还款法是每月还款金额固定,其中一部分用于偿还本金,另一部分用于支付利息。等额本金还款法则是每月偿还的本金金额固定,但利息逐月递减,因此每月还款总额逐渐减少。了解这些方法有助于选择最适合自己的还款方式。

- 等额本息还款法:每月还款额固定,便于预算管理。

- 等额本金还款法:每月偿还的本金固定,利息逐渐减少,适合提前还款。

- 其他方法:一些银行还提供灵活还款方式,如气球贷款等,具体细节需咨询银行。

如何降低银行贷款的利息负担

降低银行贷款的利息负担是许多借款人的目标。首先,提高信用评分争取到更低的利率。信用评分越高,银行越愿意提供优惠条件。其次,选择合适的贷款类型和期限,短期贷款通常利率更低。此外,定期提前还款减少利息总额,但需要注意部分银行可能对提前还款收取罚金。最后,利用贷款重组或再融资等方式,重新谈判贷款条件,获得更有利的利率。

- 提高信用评分:保持良好的信用记录,按时还款,避免逾期。

- 选择合适的贷款类型和期限:短期贷款利率通常较低,但每月还款额较高。

- 定期提前还款:提前还款减少利息负担,但需注意银行的提前还款政策。

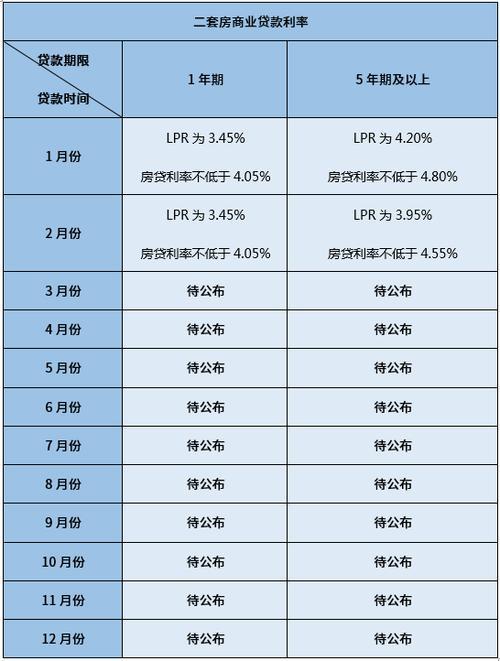

2024年房贷利率是多少?

2024年的房贷利率因多种因素而有所不同,包括借款人信用评分、贷款期限和市场条件。根据当前的经济预测,2024年的房贷利率预计将在3.5%到5.5%之间波动。然而,具体的利率还需根据借款人的具体情况和贷款机构的政策来确定。

影响2024年房贷利率的因素

2024年的房贷利率受到多种因素的影响:

- 借款人信用评分:信用评分越高,贷款利率通常越低。良好的信用记录为借款人争取到更有竞争力的利率。

- 市场条件:市场利率和经济状况对手房利率有显著影响。美联储的利率政策和经济增长预期都会对房贷利率产生影响。

- 贷款期限:贷款期限越长,利率通常越高。15年期固定利率贷款通常比30年期固定利率贷款的利率要低。

如何获取最佳房贷利率

要想在2024年获得最佳房贷利率,借款人采取以下措施:

- 提高信用评分:及时还清债务,保持良好的信用记录,提高信用评分,从而获得更低的贷款利率。

- 选择合适的贷款类型:根据自己的财务状况和需求,选择合适的贷款类型,如固定利率贷款或浮动利率贷款。

- 比较不同贷款机构的报价:不同贷款机构的利率和条件可能会有所不同,借款人应多比较几家银行或贷款公司的报价,选择最合适的贷款产品。

2024年房贷利率的未来趋势

对于2024年房贷利率的未来趋势,专家们有以下预测:

- 经济复苏:如果经济持续复苏,房贷利率可能会略有上升,但仍在合理范围内。

- 政策调整:如果美联储采取调整利率的措施,房贷利率可能会受到直接影响。

- 市场需求变化:房市需求的变化也会影响房贷利率。如果需求增加,贷款利率可能会上升;反之,如果需求减少,利率可能会下降。

贷款利率有几种?

在美国,贷款利率主要分为几种类型,这些利率会影响到借款人的贷款成本。了解这些不同的利率类型对于选择最适合自己的贷款产品至关重要。下面详细介绍几种常见的贷款利率类型:

1. 固定利率 (Fixed Rate)

固定利率是指在整个贷款期间,利率保持不变。这种利率类型适合那些希望每月还款额稳定的借款人,因为固定利率避免利率波动带来的财务风险。

- 优点:每月还款额固定,便于预算管理。

- 缺点:如果市场利率下降,借款人仍然需要支付较高的固定利率。

- 适用场景:适合长期贷款,如房贷款,尤其是市场利率较低时。

2. 浮动利率 (Variable Rate)

浮动利率是指贷款利率会根据市场基准利率的变化而调整。这种利率类型通常初期利率较低,但随着时间的推移,利率可能会上升或下降,因此每月的还款额可能会有所波动。

- 优点:初期利率较低,节省利息支出。

- 缺点:利率波动风险较大,每月还款额不稳定。

- 适用场景:适合短期贷款,或市场利率预期下降的情况,如学生贷款和个人贷款。

3. 混合利率 (Hybrid Rate)

混合利率结合了固定利率和浮动利率的特点。通常,贷款初期采用固定利率,经过一定期限后转为浮动利率。这种利率类型为借款人提供了一定的利率保护,同时保留了利率下降时的灵活性。

- 优点:初期利率固定,之后根据市场变化调整。

- 缺点:利率转换后可能面临浮动利率的风险。

- 适用场景:适合中长期贷款,尤其是借款人希望在初期锁定较低利率,但未来市场利率预期下降的情况,如房贷款和商业贷款。

常见问题

什么是银行贷款利率对比?

银行贷款利率对比是指在选择贷款产品时,通过比较不同银行提供的贷款利率来挑选最适合自己的贷款方案。这些利率会根据贷款的类型、期限、金额以及借款人的信用状况而有所不同。对银行贷款利率进行对比帮助借款人找到最具成本效益的贷款选项,从而节省利息支出。此外,贷款利率还反映出当前的经济环境和货币政策,例如央行的基准利率变化会影响到银行的贷款利率。

如何有效地进行银行贷款利率对比?

要有效地进行银行贷款利率对比,首先需要明确自己的贷款需求,包括贷款的用途、金额和期限。然后,通过多种渠道收集信息,例如银行官网、金融比较网站或咨询金融顾问。在比较过程中,除了关注利率本身,还要考虑其他成本因素,如贷款手续费、保险费用等。同时,还应该评估每家银行的服务质量,例如还款的便捷性、客服支持等。通过综合考量这些因素,更全面地理解每个贷款产品的实际成本。

银行贷款利率对比中应该注意哪些常见陷阱?

在进行银行贷款利率对比时,需要注意一些常见的陷阱。首先,有些银行可能会提供非常低的初始利率,但这些利率往往只是在贷款的前几个月或前几年有效,之后会大幅上升。因此,在比较利率时,应该关注整个贷款期限内的平均利率。其次,某些银行可能会通过增加贷款条件或隐藏费用来提高实际成本,例如要求购买额外的保险产品或支付高额的提前还款罚金。最后,借款人还需要警惕那些承诺无条件批准贷款的机构,这些机构往往存在高风险或不合法的贷款操作。

银行贷款利率对比对借款人有何实际益处?

进行银行贷款利率对比对借款人有多种实际益处。首先,通过对比不同银行的贷款利率,借款人找到最适合自己需求的贷款产品,从而减少利息支出,节省资金。其次,利率对比还帮助借款人了解当前市场的贷款利率水平,提高对金融产品的认识,增强自身的财务决策能力。此外,通过详细了解各家银行的贷款条款和服务,借款人更好地选择信誉良好、服务优质的银行,降低贷款过程中可能出现的风险。总之,有效的银行贷款利率对比是借款人做出明智财务决策的重要工具。